أحدث الأخبار

- أصوات مصرية.. الكلمة الأخيرة

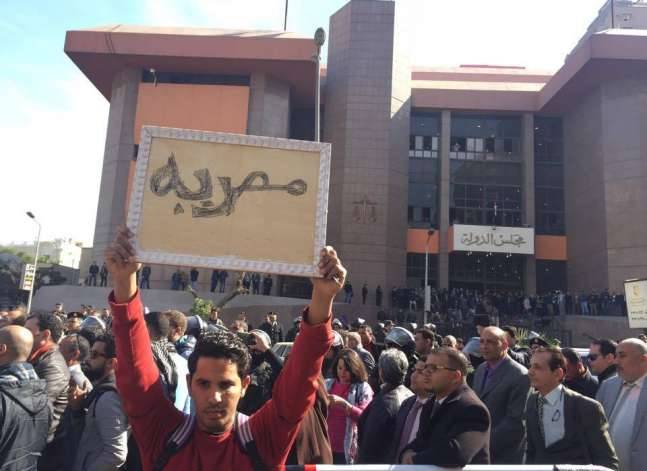

- "خسارة" تجمع المعلقين على خبر إغلاق أصوات مصرية

- من دفتر أحوال مصر الاقتصادية في سنوات التحول

- (قصة في خبر) على أصوات مصرية

- الأرصاد: طقس مائل للدفء الخميس.. والعظمى بالقاهرة 21

- بالصور- أبرز رحلات أصوات مصرية

- الجيش: ضبط 398 مهاجرا غير شرعي وتدمير 6 أنفاق بسيناء

- أبرز النساء الملهمات اللاتي نشرت قصصهن "أصوات مصرية"

رويترز- مصادر: بنك مصر يطرح سندات بقيمة 500 مليون دولار في السوق العالمية خلال 3 أشهر

مبنيان لبنك مصر على كورنيش النيل في القاهرة - رويترز

قالت ثلاثة مصادر مصرفية مطلعة يوم الخميس إن بنك مصر ثاني أكبر بنك حكومي في البلاد سيصدر سندات دولارية في السوق العالمية بقيمة 500 مليون دولار في غضون الثلاثة أشهر المقبلة لتعزيز موارده الدولارية.

وقال اثنان من المصادر المطلعة على عملية الطرح لرويترز إن التفاوض جاري الآن مع المؤسسات الدولية التي ستروج لطرح السندات.

وأشار المصدران إلى أن البنك يسعى أيضا للحصول على قرض مشترك من بنوك دولية بقيمة 300 مليون دولار خلال الثلاثة أشهر المقبلة.

ويعني ذلك أن بنك مصر يسعى لتعزيز موارده من العملة لصعبة بحوالي 800 مليون دولار.

وذكر مصدر ثالث أن بنك مصر أجرى محادثات غير رسمية مع مرتبين محتملين لإصدار السندات ومن بينهم بنوك خليجية ودولية مضيفا أن أجل السندات سيبلغ خمس سنوات.

ولم يتسن على الفور الاتصال بأحد في بنك مصر للحصول على تعقيب.

ويأتي خروج بنك مصر للسوق العالمية لطرح سندات بعد أن باعت الحكومة المصرية سندات دولية لأجل عشر سنوات قيمتها 1.5 مليار دولار في يونيو حزيران في أول إصدار من نوعه خلال خمس سنوات وهو ما يظهر عودة الاستقرار الاقتصادي والسياسي إلى البلاد بعد انتفاضة 2011.

وقال أحد المصدرين لرويترز "السندات والقرض سيساعدان البنك في تعزيز موارده من العملة الصعبة لمقابلة الاحتياجات التمويلية للمشروعات المستقبلية في البلاد بالعملة الصعبة والناتجة من مؤتمر مصر المستقبل الذي عقد في مارس الماضي."

وتعكف البنوك المصرية الآن على جمع لمزيد من الدولارات ويرتب البنك الأهلي المصري أكبر المصارف المملوكة للدولة قرضا مجمعا بقيمة 390 مليون دولار لمدة 37 شهرا.

وبدأ النمو الاقتصادي في مصر يتعافى وتحسنت المالية العامة المضطربة منذ تولي الرئيس عبد الفتاح السيسي مهام منصبه العام الماضي. وأشرف السيسي على تنفيذ إصلاحات اقتصادية وشكل تحالفا مع دول خليجية غنية للحصول على مساعدات وجذب استثمارات.