أحدث الأخبار

- أصوات مصرية.. الكلمة الأخيرة

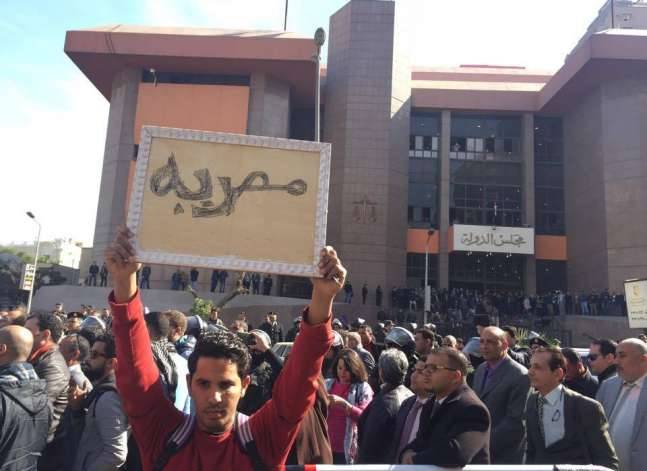

- "خسارة" تجمع المعلقين على خبر إغلاق أصوات مصرية

- من دفتر أحوال مصر الاقتصادية في سنوات التحول

- (قصة في خبر) على أصوات مصرية

- الأرصاد: طقس مائل للدفء الخميس.. والعظمى بالقاهرة 21

- بالصور- أبرز رحلات أصوات مصرية

- الجيش: ضبط 398 مهاجرا غير شرعي وتدمير 6 أنفاق بسيناء

- أبرز النساء الملهمات اللاتي نشرت قصصهن "أصوات مصرية"

بلومبرج: ارتفاع الفائدة على الديون المصرية لا يكفي لتقليل المخاطر في نظر المستثمرين

مازالت مصر تجد صعوبة في جذب المستثمرين الأجانب إلى سندات وأذون الخزانة التي تطرحها رغم ارتفاع سعر الفائدة عليها، في وقت تفرض فيه البنوك في عدد من دول العالم نسب فائدة سالبة، كما تقول وكالة بلومبرج الإخبارية في تقرير نشرته اليوم الأربعاء.

ويقول التقرير إن العائد على أذون الخزانة المصرية، المستحقة بعد عام، ارتفع بنحو 181 نقطة أساس ليصل في مزاد الأسبوع الماضي إلى 13.9%، وذلك بعد تخفيض الجنيه ورفع معدلات الفائدة البنكية لأعلى مستوياتها في عشر سنوات على الأقل.

لكن أوراق الدين الحكومية المصرية تدر نفس الحصيلة أو أقل من تلك التي تجنيها دول مثل البرازيل أو زامبيا، والتي تتمتع بتصنيف ائتماني أعلى، كما تقول بلومبرج.

وأذون الخزانة هي أوراق مالية تطرحها الحكومة ليشتريها المستثمرون، وتكون مستحقة الدفع في أجل محدد بسعر فائدة معلن سلفا، وتعد بذلك نوعا من الديون على الحكومة.

ستيفن بيلي- سميث، محلل في جلوبال ايفوليوشن فوندز إيه أس الدنماركية، التي تدير استثمارات في نحو 60 دولة بقيمة 2.5 مليار دولار، يقول لبلومبرج إن "العائد المصري بدأ يثير الاهتمام، لكنه لم يصل بعد (لأن يصبح جذابا)"، معتبرا أن هناك مساحة لرفع نسب الفائدة بدرجة أكبر.

وتسعى مصر لجذب الاستثمارات الأجنبية إلى أذون الخزانة المصرية، كوسيلة لزيادة التدفقات الدولارية الداخلة إليها، لمواجهة أزمة نقص العملة الصعبة التي تعانيها نتيجة تراجع إيراداتها من السياحة والصادرات، في ظل الاضطرابات السياسية التى توالت عليها خلال السنوات الخمس الماضية.

وكانت استثمارات الأجانب في أذون الخزانة المصرية قد تراجعت بشدة خلال السنوات الخمس الماضية، من مستوى 10 مليارات دولار قبل ثورة يناير، إلى ما لا يزيد على 50 مليون دولار في 2015، بحسب بيانات البنك المركزي.

وكان رئيس البنك المركزي، طارق عامر، قال في تصريحات تلفزيونية خلال الشهر الماضي إن 500 مليون دولار دخلت السوق في شكل استثمارات أجنبية في الأوراق المالية الحكومية بعد قرار خفض قيمة الجنيه في منتصف مارس الماضي، وتوقع أن تصل الزيادة إلى ما يتراوح بين 15 و20 مليار دولار بنهاية العام الجاري.

وكان المركزي خفض قيمة العملة المحلية 112 قرشا أمام الدولار، في منتصف مارس، قبل أن يرفع قيمتها سبعة قروش، لتستقر عند 8.78 جنيه للدولار الواحد منذ ذلك الحين.

كما طرحت مصر نوعا من عقود المشتقات المالية، مصممة بالأساس للمستثمرين في أذون الخزانة المصرية، تسمح للمستثمرين الأجانب بتجنب مخاطر العملة، حيث تعد المخاوف من تآكل قيمة العملة المحلية من أهم الأسباب التي يتجنب بسببها المستثمرون سوق الديون المصري.

هذا النوع من المشتقات، ويسمى خيارات دولارية قابلة للاستدعاء، يتيح للمستثمر خيار بيع الورقة المالية بسعر محدد سلفا، بما يضمن للمستثمر عدم تآكل قيمة استثمارته بسبب تقلبات أسعار العملة.

وقال عمرو مصطفى، رئيس الخزانة وأسواق المال بالبنك الأهلى، لوكالة بلومبرج إن هذا المنتج لاقى استقبالا جيدا منذ طرحه في منتصف مارس.

وبعد خصم الضرائب، بالإضافة للتكلفة التي يدفعها العميل نظير تثبيت سعر صرف الجنيه مقابل العملات الأجنبية عند شراء وبيع الورقة المالية، يصبح العائد على هذه الورقة حوالي 5.5%، مع استعادته لنفس المبلغ الذي استثمره بالعملة الأجنبية عند بيعه للورقة، "أين تجد في العالم عائد آمن ومضمون ويصل إلى 5.5%"، يقول عمرو مصطفى لبلومبرج.

ويرى سيرجي ديرجاتشوف، الذي يشرف على إدارة أصول بنحو 13 مليار دولار في يونيون برايفتفوندز بفرانكفورت، المشاكل التي أحاطت بسوق الدين المصري، قبل تخفيض الجنيه الأخير، مازالت تجعل أسواقا أخرى أكثر جاذبية، لذلك قال لبلومبرج إنه يتوقع مزيدا من التخفيض لقيمة الجنيه.