أحدث الأخبار

- أصوات مصرية.. الكلمة الأخيرة

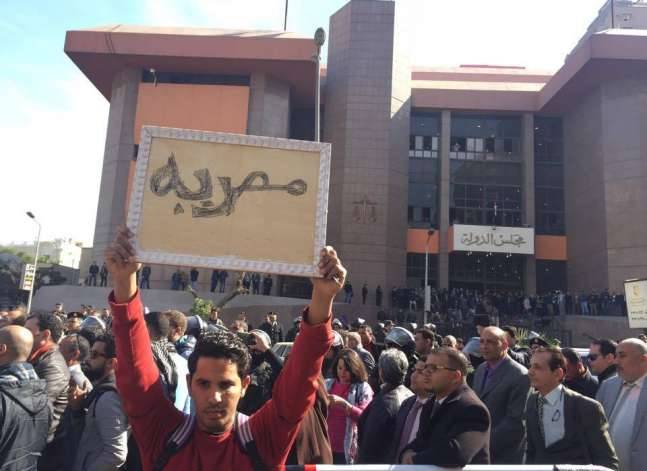

- "خسارة" تجمع المعلقين على خبر إغلاق أصوات مصرية

- من دفتر أحوال مصر الاقتصادية في سنوات التحول

- (قصة في خبر) على أصوات مصرية

- الأرصاد: طقس مائل للدفء الخميس.. والعظمى بالقاهرة 21

- بالصور- أبرز رحلات أصوات مصرية

- الجيش: ضبط 398 مهاجرا غير شرعي وتدمير 6 أنفاق بسيناء

- أبرز النساء الملهمات اللاتي نشرت قصصهن "أصوات مصرية"

المالية تطرح 2.5 مليار دولار سندات دولية في لندن وبروكسل ودبي نهاية نوفمبر

تعتزم وزارة المالية بدء الترويج لسندات دولارية بقيمة 2.5 مليار دولار في لندن وبروكسل ودبي نهاية الشهر الجاري، بحسب ما قاله مسؤول كبير في وزارة المالية، طلب عدم نشر اسمه، لأصوات مصرية.

وأشار المسؤول إلى أنه من المنتظر أن تدخل حصيلة هذا الطرح الدولاري للبلاد قبل نهاية العام الحالي.

كان وزير المالية، عمرو الجارحي، قال منذ يومين إن وزارة المالية حددت يوم 23 نوفمبر الجاري موعدا مؤقتا لبدء حملة ترويجية لطرح سندات دولارية في الأسواق الدولية بقيمة تتراوح بين 2 إلى 2.5 مليار دولار.

ثم أعلنت الوزارة، في بيان اليوم الخميس، أنها أصدرت أمس سندات دولارية ببورصة أيرلندا بقيمة 4 مليارات دولار من خلال طرح خاص لصالح البنك المركزي المصري.

ويوضح محمد معيط، نائب وزير المالية لشؤون الخزانة العامة، أن الأربعة مليارات دولار التي تم طرحها أمس في بورصة أيرلندا ليست بديلا عن السندات الدولارية المزمع طرحها في السوق العالمية.

وقال معيط لأصوات مصرية "احنا ماشيين في خطتنا زي ما هي.. هانطرح سندات دولارية في طرح عام بقيمة 2.5 مليار دولار.. وهانبتدي الترويج لها نهاية الشهر الجاري".

وهو ما أكده مسؤولان بارزان أحدهما في البنك المركزي والآخر في المالية، طلبا عدم نشر اسميهما.

وقال مسؤول المالية "طرحنا 4 مليارات دولار في بورصة أيرلندا وده كان طرح خاص.. هانطرح بقى طرح عام بقيمة 2.5 مليار دولار.. وحتى الآن احنا مستقرين على اننا نبتدي الترويج في لندن وبروكسل ودبي.. وان شاء الله الحصيلة هاتدخل البلاد قبل نهاية 2016".

كان أحمد كوجك، نائب وزير المالية، قال في سبتمبر الماضي، إنه من المتوقع أن تتراوح الفائدة على السندات الدولارية التي تعتزم مصر طرحها في الطرح العام بين 6 إلى 6.5%.

وأشار مسؤول المالية إلى أن الهدف من الطرح الخاص للسندات الدولية، الذي قامت به المالية لصالح البنك المركزي، إلى جانب الطرح العام، هو دعم احتياطي النقد الأجنبي لدى البنك المركزي قبل نهاية العام الحالي.

وتراجع صافي الاحتياطي الأجنبي إلى 19.041 مليار دولار في نهاية أكتوبر مقابل 19.591 مليار دولار في نهاية سبتمبر بحسب ما أعلنه المركزي منذ يومين.

وبحسب بيان المالية اليوم، تم إصدار سندات بقيمة 1,360 مليار دولار في طرح خاص ببورصة أيرلندا بعائد سنوي قدره 4.62%، تُستحق في 10 ديسمبر 2017.

كما أصدرت المالية سندات بقيمة 1,320 مليار دولار بعائد سنوي قدره 6.75%، تُستحق في 10 نوفمبر 2024، وأخرى بقيمة 1,320 مليار دولار بعائد سنوي قدره 7% تستحق في 10 نوفمبر 2028.

وكان مجلس الوزراء قد قرر في يناير 2015، العودة إلى أسواق الدين الدولية، بعد غياب أكثر من 4 سنوات عن هذه الأسواق، من خلال طرح سندات بقيمة 1.5 مليار دولار لمدة 10 سنوات.

وتم تسعير هذه السندات في يونيو 2015 بفائدة قدرها 5.875% نصف سنوية، وشهدت إقبالا قويا من المستثمرين وقتها.

ومنذ ذلك الوقت أرجأت مصر مرارا العودة إلى أسواق الدين الدولية.

وعزت مصر تأجيل العودة إلى سوق الدين إلى الاضطرابات العالمية الناجمة عن التباطؤ الاقتصادي في الصين والذي تسبب في نضوب السيولة المتاحة لديون الأسواق الناشئة.